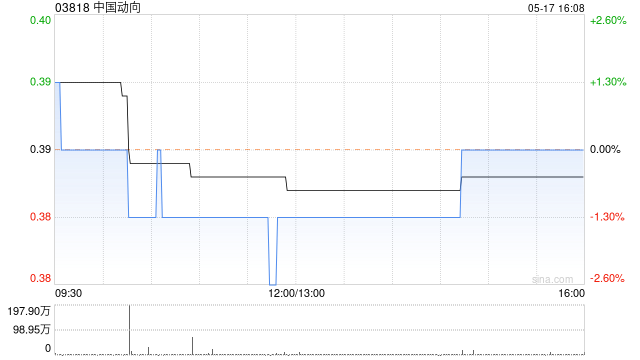

炒股配资平台找 中金:维持中国动向“跑赢行业”评级 目标价降至0.38港元

发布日期:2024-09-12 11:28 点击次数:104

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

中金发布研究报告称,维持中国动向(03818)“跑赢行业”评级,考虑公司投资业务波动影响,FY25/26年EPS预测自0.05/0.05元下调至-0.04/0.02元,目标价下调17%至0.38港元。公司FY24收入同增4%至17亿元,归母净利润亏损6.4亿元(FY23盈利1.1亿元)低于该行预期,主要因投资业务亏损拖累(服装业务扭亏至盈利0.9亿元)。公司宣派末期特别股息人民币0.51分/股。管理层计划继续推动单店质量提升,关闭低效门店并整改提升核心店铺店效炒股配资平台找,进一步优化渠道结构。

2. 信誉评价:了解平台的信誉评价,可以通过查看平台的用户评价、媒体报道、行业认可等方式来评估平台的信誉。

中金主要观点如下:

线下店效大幅改善带动收入增长。

2HFY24公司收入同比增长7%至9.7亿元,其中Kappa品牌收入同增5%至9.0亿元。分业务看,零售/批发收入分别同比-5%/+21%,占公司总收入的52%/41%。期内公司持续推动渠道效率提升,加强运营管理,零售/批发分别净开3/7家。FY24线下店效同比提升20-30%低段。分渠道看,2HFY24线下/线上收入分别同比+7%/-6%,占公司总收入的78%/15%。其他业务收入同比增长53%,占公司总收入的7%。

投资分部亏损拖累业绩表现。

截至3月末,公司共持有现金与投资78亿元,其中49%为金融资产投资,现金及等价物占比达33%,在波动的环境下资产结构进一步优化(FY23末现金及等价物占比26%)。2HFY24投资分部亏损2.3亿元(vs.

2HFY23收益4.6亿元),其中金融资产公允价值变动亏损2.8亿元。

折扣优化带动毛利率提升,存货周转、经营性现金流继续好转。

2HFY24公司存货减值拨回0.2亿元(2HFY23拨回0.1亿元),扣除存货减值拨回前毛利率66%,同比提升3.4ppt(拨回后同增3.6ppt),主要受益于零售折扣好转。2HFY24销售费用率60%,同比基本持平;管理费用率同增3.8ppt至10%,主要因雇员薪酬及福利开支增加。经营利润率受投资分部拖累下滑至-32%(服装分部同增2.2ppt至3%)。截至3月末,库存净值同降15%,库存周转天数同降12天至206天。FY24经营性现金流同比大幅增长96%至2.0亿元。

风险:行业竞争加剧,终端零售环境不及预期,改革不及预期,投资收益波动。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 炒股配资平台找

- 股票配资是怎么回事 招银国际:维持新希望服务“买入”评级 目标价2.79港元

热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 招银国际发布研究报告称,维持新希望服务(03658)“买入”评级,目标价2.79港元。该行看好公司,主要考虑到 1. 了解股票市场:了解股票市场的基本概念、运作机制和相关术语,包括股票交易所、股票指数、股票交易时间等。 1)其在具有挑战性的环境中依然维持...

- 股票配债在股票里怎么查 中金:港股市场逼近关键支撑位

来源:Kevin策略研究 1. 本地上市公司:温岭地区有一些上市公司,如温岭港、温岭电力等。这些公司在本地经济发展中发挥着重要作用,投资这些公司的股票可以获得相应的收益。 Abstract 摘要 上周港股跟随A股继续下跌,恒指再度跌至17,000点。市场情绪已趋于极端,恒指当前水平逼近超卖区间,触及20日交易区间下沿,...

- 期货证券股票的区别 黄金股走势分化,莱绅通灵触及涨停,中金黄金跌超4%

炒股就看金麒麟分析师研报,权威期货证券股票的区别,专业,及时,全面,助您挖掘潜力主题机会! 1. 严格的风险评估:在进行股票配资之前,需要对投资者进行严格的风险评估,包括个人的资金实力、风险承受能力、投资经验等因素。只有符合一定条件的投资者才能进行股票配资。 每经AI快讯,8月5日,黄金股走势分化,零售板块飙升,莱绅通...